一种基于见贷即保模式的专项担保业务管理系统的制作方法

[0001]

本发明涉及担保业务信息化的技术领域,具体为一种基于见贷即保模式的专项担保业务管理系统。

背景技术:

[0002]

传统担保业务模式流程较长,对于特定业务品种效率较低,难以全方位发挥担保机构作用。目前多数担保机构仍然基于传统模式开展业务,即项目经理实地考察客户情况、收集材料、撰写项目报告,经专家评审会及风险合规官审核通过后出具担保合同,最终在银行实现项目放款。但是,银行作为借贷过程中的债权人,必然对项目进行详细考察和审核,即普遍存在银行和担保公司分别对客户进行考察、审核的情况,一定程度上导致重复收集材料和审核项目材料、浪费人力物力、降低银行与担保机构的合作效率、拉长项目审核周期等问题,而且银行与担保机构之间的系统对接门槛较高,往往难以实现担保机构作为借贷过程中的担保人与银行债权人进行紧密合作和交互项目信息;采用传统业务模式的担保机构应对突然的市场变化的能力较弱,尤其是面对新冠肺炎等疫情的影响,套用传统业务模式难以适应市场需求,难以发挥融资性担保机构助力中小微企业、救急救困稳企稳岗的重要作用;目前的担保业务系统大多服务于特定的业务过程,类似于一事一议的业务管理办法,未能形成有效的客户信息管理体系,不利于未来业务系统的拓展和积累核心客户信息资产。

技术实现要素:

[0003]

针对上述存在的技术不足,本发明提供了一种基于见贷即保模式的专项担保业务管理系统。

[0004]

为解决上述技术问题,本发明采用如下技术方案:

[0005]

一种基于见贷即保模式的专项担保业务管理系统,包括贷款办理系统、客户信息管理子系统、信息交流系统、系统终端;所述贷款办理系统包括项目报批模块、项目审核模块、项目担保模块、项目放贷模块、项目还款模块、项目解除模块、项目代偿模块、项目归档模块、数据库模块;所述项目报批模块用于申请人进行贷款项目申请;所述项目审核模块包括业务分类模块、审核模块,所述业务分类模块用于根据申请信息将申请业务细化为不同类型的客户主体,并将根据不同的客户主体分别设计相应的审核内容和标准,审核模块用于银行根据审核内容和标准对申请人进行考察和审批,并在审批通过后向担保公司提交客户及融资项目信息;所述项目担保模块包括生成合同模块、签订合同模块,所述生成合同模块用于担保公司基于客户及融资项目信息以及审批单的字段信息,实时自动生成担保合同电子文档,且担保合同中,担保公司只承担80%的担保责任,银行承担余下20%的担保责任;所述签订合同模块用于担保公司、银行、申请人进行合同签订;所述项目放贷模块用于银行对申请人进行放贷;项目还款模块用于申请人进行还款;所述项目解除模块用于还款全额完毕后结束该项贷款项目;所述项目代偿模块用于申请人未及时还款时,担保公司、银

行分别进行代偿还款;所述项目归档模块用于记录项目档案回归情况;所述数据库模块包括存储模块以及搜索模块,所述存储模块用于存储所有申请过的贷款项目信息,所述搜索模块用于对所述存储模块中存储的项目信息进行快速的搜索查询、统计分析;

[0006]

所述客户信息管理子系统包括提取模块、管理模块,所述提取模块用于从完成项目报批过程的审批表单中提取客户的关键信息,生成客户记录;所述管理模块用于对生成的客户记录进行存储、查询、统计和管理;

[0007]

所述信息交流系统包括vpn访问模块、交流模块,所述vpn访问模块用于银行工作人员进行信息访问和项目信息填报;所述交流模块用于银行工作人员与担保公司的工作人员进行信息交流;

[0008]

所述系统终端包括担保机构终端、银行访问终端、用户终端。

[0009]

优选地,所述业务分类模块包括个体模块、企业模块、企业主模块。

[0010]

优选地,所述搜索模块包括申请人名称搜索模块、贷款金额搜索模块、承贷银行搜索模块、项目所在地搜索模块、项目状态搜索模块。

[0011]

本发明的有益效果在于:本业务管理系统采用见贷即保的业务模式,为融资性担保业务的开展提供了新方案,该方案合理、合规,可行、高效;该方案能够避免银行与担保公司对客户进行重复考察,显著改善客户体验、提高整体效率、缩短项目审核周期,更好地发挥担保机构在金融体系中的作用;担保公司和银行分别承担80%和20%的担保责任,通过“分险”的模式,能够引导银行更好地落实对客户的主体考察,也有利于担保机构自身将项目风险控制在合理区间,促进担保业务良性发展;针对不同客户主体的细分,也能够为不同经营主体提供差异化融资担保服务,能够实现担保机构助力中小微企业、救急救困稳企稳岗的作用;通过信息交流系统方便了担保公司与银行的信息交流,能够在一定程度上规避系统对接模式技术门槛高、投入成本高、合规性风险高等弊端,快速实现银行支行网点人员接入担保业务管理系统,共享项目信息、开展项目操作,同时可以灵活地、成本较低地拓展接入银行网点数目,为广泛地对接大量银行网点提供可能;通过合同生成模块可在项目审批完成后自动生成担保合同,显著地提高项目审批流程中合同文本交互的效率,一定程度上避免了人为疏忽造成的错误。

附图说明

[0012]

为了更清楚地说明本发明实施例或现有技术中的技术方案,下面将对实施例或现有技术描述中所需要使用的附图作简单地介绍,显而易见地,下面描述中的附图仅仅是本发明的一些实施例,对于本领域普通技术人员来讲,在不付出创造性劳动的前提下,还可以根据这些附图获得其他的附图。

[0013]

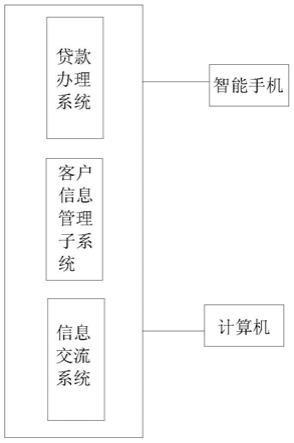

图1为本发明实施例提供的一种基于见贷即保模式的专项担保业务管理系统的架构示意图;

[0014]

图2为贷款办理系统的架构示意图;

[0015]

图3为客户信息管理子系统的架构示意图;

[0016]

图4为信息交流系统的架构示意图。

具体实施方式

[0017]

下面将结合本发明实施例中的附图,对本发明实施例中的技术方案进行清楚、完整地描述,显然,所描述的实施例仅仅是本发明一部分实施例,而不是全部的实施例。基于本发明中的实施例,本领域普通技术人员在没有做出创造性劳动前提下所获得的所有其他实施例,都属于本发明保护的范围。

[0018]

如图1至图4所示,一种基于见贷即保模式的专项担保业务管理系统,本系统可作为内部业务管理平台部署于担保公司的内部局域网,包括贷款办理系统、客户信息管理子系统、信息交流系统、系统终端;贷款办理系统包括项目报批模块、项目审核模块、项目担保模块、项目放贷模块、项目还款模块、项目解除模块、项目代偿模块、项目归档模块、数据库模块;项目报批模块用于申请人进行贷款项目申请,申请人也可在电子申请表单上填入相应信息;项目审核模块包括业务分类模块、审核模块,业务分类模块包括个体模块、企业模块、企业主模块,用于根据申请信息将申请业务细化为相应类型的客户主体,并将根据细化后的客户主体分别设计相应的审核内容和标准,为不同经营主体提供差异化融资担保服务,有利于在特殊情况下实现担保机构助力中小微企业、救急救困稳企稳岗的作用;审核模块用于银行根据审核内容和标准对申请人进行考察和审批,并在审批通过后向担保公司提交客户及融资项目信息;项目担保模块包括生成合同模块、签订合同模块,生成合同模块用于担保公司根据客户及融资项目信息以及审批单的字段信息,实时自动生成担保合同电子文档,显著地提高项目审批流程中合同文本交互的效率,有利于一定程度上避免纸质合同签署过程中的人为疏漏造成的错误,且在担保合同中,担保公司只承担80%的担保责任,银行承担余下20%的担保责任,采用分别承担风险的模式,能够引导银行更好地落实对客户的主体考察责任,也有利于担保机构自身将项目风险控制在合理区间,促进担保业务良性发展;签订合同模块用于担保公司、银行、申请人进行合同签订,方便、快捷;项目放贷模块用于银行对申请人进行快速放贷;项目还款模块用于申请人进行贷款还款;项目解除模块用于还款全额完毕后结束该项贷款项目;项目代偿模块用于申请人未及时还款时,担保公司、银行分别进行代偿还款;项目归档模块用于记录项目档案回归情况;数据库模块包括存储模块以及搜索模块,存储模块用于存储所有申请过的贷款项目信息,搜索模块用于对存储模块中存储的项目信息进行快速的搜索查询;

[0019]

客户信息管理子系统包括提取模块、管理模块,提取模块用于从完成项目报批过程的审批表单中提取客户的关键信息,生成客户记录;管理模块用于对生成的客户记录进行存储、查询、统计和管理;

[0020]

信息交流系统包括vpn访问模块、交流模块,vpn访问模块用于银行工作人员进行信息访问和项目信息填报;交流模块用于银行工作人员与担保公司的工作人员进行信息交流,方便了担保公司与银行的信息交互,能够一定程度上规避系统对接模式技术门槛高、投入成本高、合规性风险高等弊端,快速实现银行支行网点人员接入担保业务管理系统,共享项目信息、开展项目操作,同时可以灵活地、成本较低地拓展接入银行网点数目,为广泛地对接大量银行网点提供可能;

[0021]

系统终端包括担保机构终端、银行访问终端以及用户终端,担保机构终端可为担保公司内带有相应网址链接的计算机,银行访问终端为银行内带有相应网址链接的计算机,用户终端为带有相应app或相应微信小程序的智能手机。

[0022]

进一步的,业务分类模块包括个体模块、企业模块、企业主模块。

[0023]

进一步的,搜索模块包括申请人名称搜索模块、贷款金额搜索模块、承贷银行搜索模块、项目所在地搜索模块、项目状态搜索模块,便于进行不同条件的搜索,方便项目信息查找。

[0024]

本发明中的系统采用见贷即保的业务模式,为融资性担保业务的开展提供了新方案,该方案合理、合规,可行、高效;该方案能够避免银行与担保公司对客户进行重复考察,显著改善客户体验、提高整体效率、缩短项目审核周期,更好地发挥担保机构在金融体系中的作用。担保机构与银行“分险”的模式,担保公司和银行分别承担80%和20%的担保责任,能够引导银行更好地落实对客户的主体考察,也有利于担保机构自身将项目风险控制在合理区间,促进担保业务良性发展;针对不同客户主体的细分,能够为不同经营主体提供差异化融资担保服务,能够实现担保机构助力中小微企业、救急救困稳企稳岗的作用;通过信息交流系统方便了担保公司与银行的信息交流,能够在一定程度上规避系统对接模式技术门槛高、投入成本高、合规性风险高等弊端,快速实现银行支行网点人员接入担保业务管理系统,共享项目信息、开展项目操作,同时可以灵活地、成本较低地拓展接入银行网点数目,为广泛地对接大量银行网点提供可能;通过生成合同模块可在项目审批完成后自动生成担保合同,显著地提高项目审批流程中合同文本交互的效率,一定程度上避免了人为疏忽造成的错误。

[0025]

显然,本领域的技术人员可以对本发明进行各种改动和变型而不脱离本发明的精神和范围。这样,倘若本发明的这些修改和变型属于本发明权利要求及其等同技术的范围之内,则本发明也意图包含这些改动和变型在内。

相关技术

网友询问留言

已有0条留言

- 还没有人留言评论。精彩留言会获得点赞!

1